مخمصه بزرگ سال ۱۴۰۳؛ تورم برای مردم سخت می شود

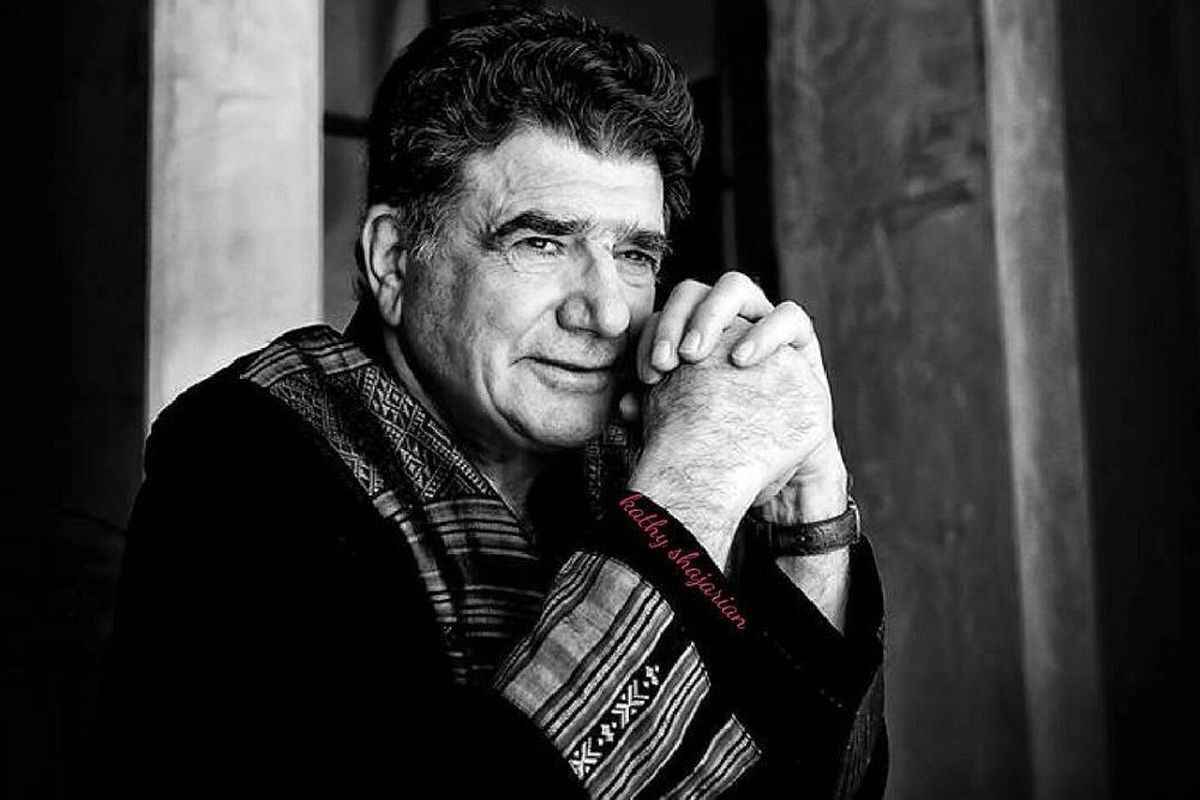

سید علی مدنیزاده، عضو هیئت علمی دانشگاه صنعتی شریف:برای افزایش تولید و بهبود رشد نیازمند کنترل تورم و کاهش نااطمینیانی در کشور هستیم، در نتیجه اگرچه هدف اصلی سیاستهای اقتصادی رشد است اما یکی از پیش نیازهای رشد قطعا کنترل تورم است. عامل اساسی در بروز تورم در هنگام شوکهای ارزی سیاستهای پولی و ارزی منفعل در کشور است. اگر سیاستهای فعالانهای داشته باشیم جلوی ناترازیهای بانک ها گرفته می شود. شوک عرضه در تمام اقتصادها باعث افزایش تقاضای پول میشود اما فقط در کشورهایی که سیاست پولی منفعل دارند این تقاضا باعث عرضه میشود. سیاست گواهی سپرده سی درصدی به کلی سیاست کنترل ترازنامهای را از بین میبرد و به سیاستهای انقباضی بانک مرکزی آسیب میزند. ایران در یک سال آینده با لنگر تورمی 30 درصدی مواجه خواهد بود و بانک مرکزی در مخمصهای بزرگ قرار خواهد گرفت. 🔗جزییات بیشتر #دنیای_اقتصاد #تورم ✅ کانال رسمی روزنامه دنیای اقتصاد👇 @den_ir

کنگره علمی بررسی علل، آثار و راهکارهای مهار تورم در اقتصاد ایران با رویکرد بررسی سیاست کنترل ترازنامهای بانکها برگزار شد

سیدعلی مدنیزاده، عضو هیات علمی دانشگاه صنعتی شریف، در سخنان خود تعداد زیادی از کشورهای توسعهنیافته جهان را نام برد که تورمی یکرقمی دارند. این صاحبنظر یادآور شد: کشورهایی که با تورمهای ۲رقمی و ۳رقمی دست به گریبان بودند، با سیاست پولی و ارزی منعطف، تورم را تکرقمی کردند. در ایران هم راهکار همین است. اینکه تولید ناخالص داخلی یک کشور ضعیف باشد و سهم دستمزد نسبت به هزینه تولید بالا باشد، دلیل بر این نمیشود که تورم بالا برود. برای مثال، مگر ساختار تولید کشور گینه ضعیفتر از ایران نیست؛ اما تورم این کشور تکرقمی است. برای افزایش تولید و بهبود رشد نیازمند کنترل تورم و کاهش نااطمینانی در کشور هستیم؛ در نتیجه اگرچه هدف اصلی سیاستهای اقتصادی رشد است، اما یکی از پیشنیازهای رشد قطعا کنترل تورم است. مدنیزاده عامل اساسی را در بروز تورم در هنگام شوکهای ارزی را سیاستهای پولی و ارزی منفعل در کشور دانست.

او گفت: اگر سیاستهای فعالانهای داشته باشیم جلوی ناترازیهای بانکها گرفته میشود. شوک عرضه در تمام اقتصادها باعث افزایش تقاضای پول میشود و اما فقط در کشورهایی که سیاست پولی منفعل دارند این تقاضا باعث عرضه میشود. شوک به تراز پرداختها و نرخ ارز نیز میتواند منجر به تورم نشود؛ زیرا ممکن است افزایش نرخ ارز منجر به افزایش تولید و بهبود صادرات شود و این اثر را خنثی کند. این اقتصاددان همچنین تاکید کرد که تمام چیزهایی که ما در کتابهای اقتصادی در رابطه با سیاست بهرهای میخوانیم مربوط به تورمهای پایین است و بدیهی است که در تورم بالا سیاست بهرهای جواب نمیدهد. او بسته سیاستی لازم برای کنترل نقدینگی را یک پکیج سهگانه دانست که شامل رفع ناترازی بانکها، رفع کسری بودجه آشکار و کسری بودجه پنهان ناشی از فرابودجه و در وهله آخر اعمال سیاستهای پولی انقباضی است.

البته بررسیها نشان میدهد کسری بودجه کشور بهصورت حقیقی در حال کاهش است؛ اما وضعیت در فرابودجه اینگونه نیست. این صاحبنظر یادآور شد کنترل تورم نیازمند یک دوره گذار است و این دوره گذار قطعا هم برای دولت و هم برای سایر آحاد اقتصادی سخت خواهد بود. مدنیزاده اگرچه سیاست کنترل ترازنامهای را بهترین سیاست پولی دانست که در وضعیت فعلی کشور امکانپذیر بود، اما اشاره کرد که سیاستهای پولی نمیتوانند به تنهایی این شرایط را بهبود دهند. این اقتصاددان اشاره کرد که اضافهبرداشتهای بالای بانکها از بانک مرکزی در صورت ادامه یافتن قطعا منجر به تورم خواهد شد. او با انتقاد از صدور گواهی سپرده ۳۰درصدی به این موضوع اشاره کرد که سیاست گواهی سپرده ۳۰درصدی به کلی سیاست کنترل ترازنامهای را از بین میبرد و به سیاستهای انقباضی بانک مرکزی آسیب میزند. ایران در یک سال آینده با لنگر تورمی ۳۰درصدی مواجه خواهد بود و بانک مرکزی در مخمصهای بزرگ قرار خواهد گرفت.

سیاست پولی یا احتیاطی؟

محمد شیریجیان، معاون اقتصادی بانک مرکزی به این موضوع اشاره کرد که سیاست کنترل مقداری ترازنامه از جنس سیاست پولی نیست و حتی از جنس سیاستهای پولی نامتعارف نیست، بلکه از جنس سیاستهای کلان احتیاطی است. او با بیان اینکه هدف از کنترل مقداری ترازنامه بانکها، کاهش ناترازیهای شبکه بانکی برای مهار تورم است، گفت: در حال حاضر از ۲۹بانک ۲۰بانک حتی کفایت سرمایه ۸درصدی استاندارد بازل را نیز ندارند و کفایت سرمایهها پایینتر از استاندارد است. از این بانکها ۱۰بانک نسبت کفایت سرمایه منفی دارند که موجب ناترازی بیشتر میشوند.

او در پاسخ به اظهارات انتقادی کارشناسان در رابطه با گواهی سپرده ۳۰درصدی گفت: گواهی سپرده خاص به نوعی نقدینگی را به سوی تولید هدایت میکند و بانک مرکزی با این کار بردارهای نرخ سود را تغییری نداده و از ترکیبی از سیاستها استفاده میکند. گواهی سپرده ۳۰درصدی در حقیقت برای تامین مالی پروژههای خاص بوده است.

ارسال نظر